3 stratégies de trading "Smart Money"

L'année 2024 s'annonce comme une excellente année pour le trading. Que vous soyez novice en la matière ou un pro chevronné, choisir la bonne stratégie est essentiel. Découvrez ces trois approches potentiellement efficaces, qui vous aideront à tirer le meilleur parti des opportunités de cette année.

Le début de l'année est l'occasion de prendre un nouveau départ et d'apprendre quelque chose de nouveau. Le trading ne cesse d'évoluer et de nouvelles méthodes apparaissent. Pour réussir et garder une longueur d'avance dans ce secteur difficile, vous pouvez envisager de sortir de votre zone de confort. L'apprentissage est permanent, en particulier dans le domaine du trading. Un trader qui réussit ne peut pas se permettre de rester stagnant.

C'est pourquoi, dans cet article, nous allons nous pencher sur trois stratégies astucieuses qui peuvent améliorer votre trading. Pour les appréhender, vous devez comprendre les bases de l'action des prix et l'idée de retrait de liquidité. Les stratégies de smart money modifient la façon dont les traders perçoivent la dynamique du marché, révélant ainsi de nouvelles possibilités de trading. Il n'est pas surprenant que ces stratégies soient populaires parmi les débutants et les traders chevronnés.

Stratégie Smart Money No. 1 : Pullback de la tendance principale

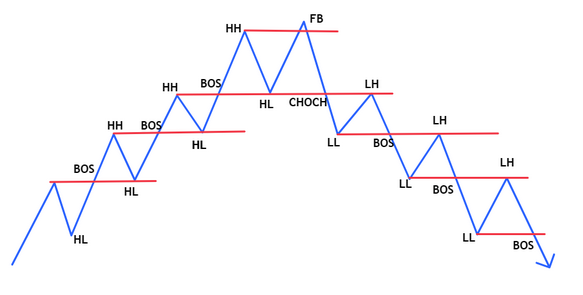

Pour cette stratégie Smart Money, nous nous concentrerons sur la tendance haussière et la tendance baissière. Une tendance haussière se caractérise généralement par l'atteinte d'un sommet et d'un creux plus élevés. Dans le cas d'une tendance baissière, le marché crée un plus haut et un plus bas plus bas. La figure 1 illustre ce phénomène :

Tendance à la hausse et à la baisse (sommet plus élevé HH ; creux plus élevé HL ; structure de rupture BOS ; creux plus bas LL ; creux plus bas LH ; changement de caractère du marché CHOCH)

Lorsque le marché casse le précédent plus haut, il signale un changement de structure, créant un nouveau plus haut et maintenant la tendance haussière intacte. Cette tendance se maintient jusqu'à ce qu'il y ait un changement de caractère (CHOCH) avec la formation d'un creux plus bas. Une fois qu'un sommet inférieur est en place et qu'un autre sommet inférieur est formé après la rupture du sommet inférieur, cela marque le début d'une tendance baissière.

Ce scénario est bien connu des traders et conduit souvent à placer des ordres à des niveaux clés tels que les niveaux BOS, qui représentent la liquidité ciblée par l'argent intelligent. Ces niveaux agissent comme des pièges pour les traders particuliers, les attirant uniquement pour être récupérés par le Smart Money.

Il est donc essentiel de ne pas se montrer trop gourmand lorsque l'on teste à nouveau le niveau BOS. Soyez prêt à affronter la possibilité que le marché teste un précédent plus bas ou plus haut de swing où il y a également de la liquidité. Ce scénario se présente comme suit :

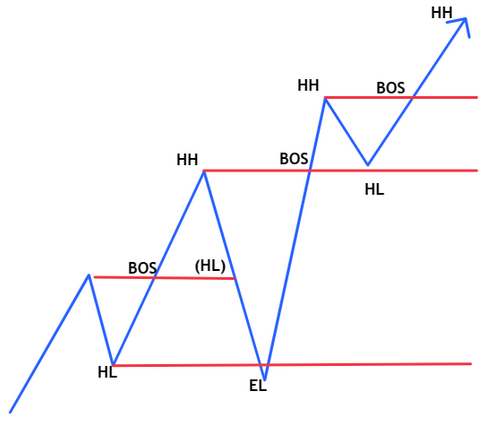

Tendance haussière avec retest du précédent plus bas plus élevé

Dans une tendance haussière, après que le marché ait atteint un sommet plus élevé (HH), le nouveau test du BOS pour le plus bas plus élevé (HL) est parfois "dépassé". Au lieu de cela, le prix se dirige vers le dernier plus bas plus élevé (HL), formant un plus bas égal (EL). Ce niveau peut également être partiellement "dépassé", ce qui donne l'impression d'un changement de caractère (CHOCH) et d'un renversement potentiel de la tendance. Ce franchissement du niveau est appelé fausse cassure. Dans cet exemple, il s'agit d'un cas courant de piégeage par "incitation" :

Les traders anticipant une nouvelle hausse à (HL) ont placé des ordres stop loss (SL) en dessous de ce niveau, et ces SL ont été déclenchés.

Les traders anticipant un changement de tendance au point EL ont placé des ordres stop loss (SL) au-dessus de ce point EL, qui ont également été déclenchés.

Le Smart money cible ces stop loss car ils représentent la liquidité. Cela explique pourquoi le marché était orienté à la baisse au point (HL) et pourquoi il s'est retourné à la hausse au point EL.

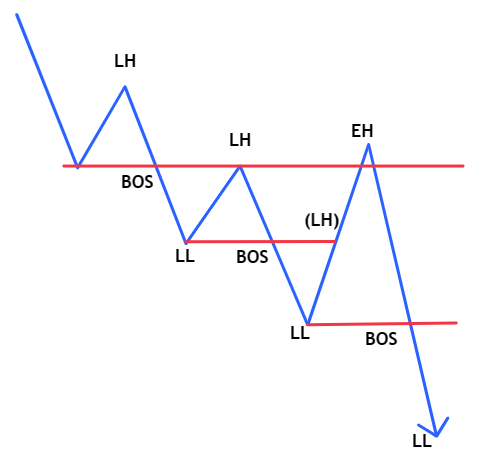

Dans une tendance baissière, la situation est similaire mais inversée. Après la rupture du BOS, le niveau où un nouveau sommet inférieur devrait se former (LH) est "dépassé". Un nouveau test du précédent plus bas se produit, idéalement avec une fausse cassure au point EH, avant que le marché ne continue dans la direction de la tendance baissière.

Tendance baissière avec retest du précédent sommet inférieur

Illustration du repli du Smart Money dans la tendance principale

Tendance baissière

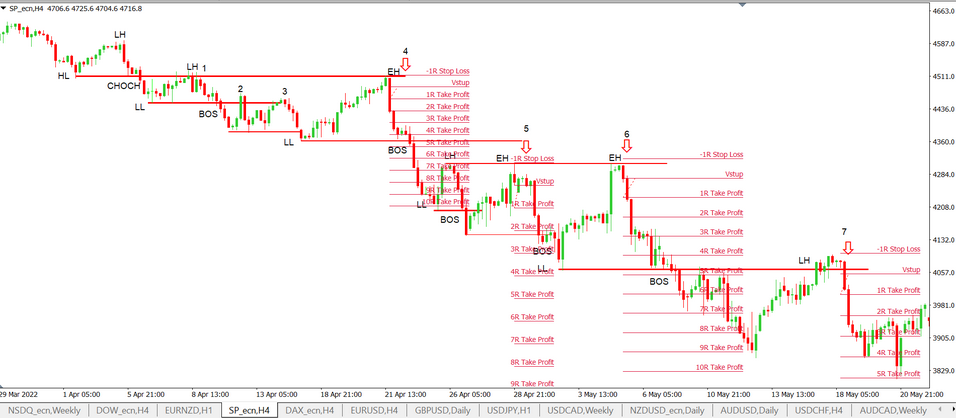

Nous observons une tendance baissière distincte initiée par un changement de caractère (CHOCH), marquée par la formation d'une première dépression inférieure (LL) après avoir cassé la dernière dépression supérieure (HL). La cassure du LL crée des structures de cassure (BOS), offrant des opportunités sur les retests aux points 1, 2 et 3. Bien que l'on puisse envisager une position courte à ces points, le ratio risque/récompense serait relativement faible, atteignant à peine 1:1,5 si l'on spécule vers le support le plus proche.

Par conséquent, nous n'avons inclus sur le graphique que les opérations qui promettent un rendement plus convaincant.

Transactions de tendance baissière et de repli (pullback)

Les situations 4, 5 et 6 impliquent un nouveau test de l'anticyclone inférieur précédent (LH), conduisant à la formation d'un anticyclone égal (EH). Ces opérations présentent un potentiel de risque/récompense nettement plus élevé lorsque l'on spécule sur le support le plus proche, qui se trouve être le dernier plus bas précédent (LL). Plus précisément, l'opération numéro 4 pourrait rapporter un bénéfice de 4,5R, l'opération numéro 5 environ 2R et l'opération numéro 6 près de 5R.

La situation 7 représente un nouveau test de la structure de rupture BOS, offrant un profit d'environ 4R dans ce cas. Sur une période d'un mois, ces opportunités pourraient s'accumuler pour atteindre un potentiel total de 15,5R. Si 1R, l'unité de risque, correspond à 0,5%, le profit global serait de près de 8%.

Tendance haussière

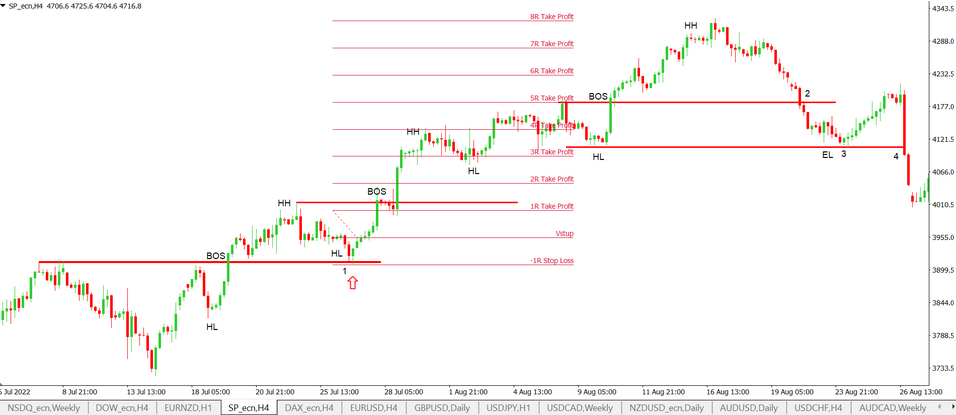

Tendance haussière et entrées de marché en cas de repli

Dans l'indice SP500, nous observons un schéma de plus hauts (HH) et de plus bas (HL). Le dépassement du HH entraîne la formation d'une rupture dans la structure (BOS). Par conséquent, l'un des points d'entrée est un repli sur le nouveau test de la BOS. Cette circonstance s'est surtout manifestée au point 1. Spéculer vers le sommet le plus proche dans ce scénario pourrait créer une transaction avec un rendement potentiel de 1R.

Le nouveau test du BOS qui a suivi s'est produit au point 2, où le trade se serait terminé par un stop loss s'il avait été saisi sans confirmation. Une autre opportunité se présente au point 3 avec le nouveau test du plus bas supérieur précédent (HL). Bien qu'il soit théoriquement possible d'entrer dans une position longue à cet endroit, la transaction se terminerait plus tard par un stop loss au point 4.

Contrairement à l'exemple précédent qui semblait presque exemplaire, ce cas met en évidence le fait que tout n'est pas toujours favorable. Il y a des périodes où les opportunités sont abondantes et d'autres où elles sont plus rares.

Stratégie Smart Money n°2 : Accumulation, Manipulation, Distribution

Les concepts d'accumulation, de manipulation et de distribution ont récemment pris de l'importance dans le trading du Smart Money, notamment grâce aux vidéos YouTube d'un trader identifié par les initiales ICT. Pour ceux qui ne maîtrisent pas l'anglais, voici les principes fondamentaux de cette approche, que vous pouvez adapter à vos besoins.

L'accumulation marque une phase de consolidation et de collecte de liquidités. La manipulation consiste à retirer des liquidités pour créer l'illusion que le marché va évoluer à contre-courant de la tendance dominante, ce que l'on appelle souvent une fausse cassure. La dernière phase est celle de la distribution, caractérisée par un mouvement dans le sens de la tendance initiale.

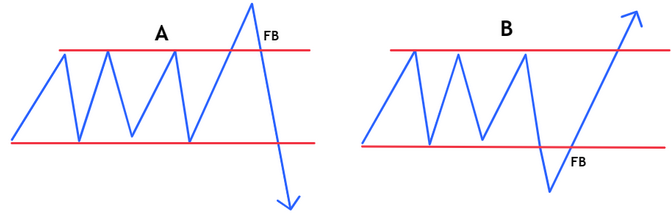

Cette représentation simplifiée est illustrée dans la figure suivante :

Accumulation, manipulation et distribution au sein d'une tendance baissière (A) et d'une tendance haussière (B)

Dans une tendance baissière (A), une phase de consolidation apparaît, suivie d'un retrait de liquidités au-dessus de la consolidation. Ce retrait crée l'illusion d'un renversement de tendance, ce qui incite les traders à prendre des positions longues et à placer des ordres stop-loss en dessous du niveau inférieur de la consolidation. Toutefois, ces ordres stop loss représentent des liquidités et, après une fausse cassure (FB), ces nouveaux niveaux de liquidité deviennent la cible du Smart money.

Dans une tendance haussière (B), le processus est analogue. Une consolidation se forme, suivie d'un retrait de liquidités (fausse cassure), puis le cours reprend sa direction initiale au sein de la tendance haussière.

La clé de voûte de cette stratégie Smart Money réside dans l'identification précise de la tendance.

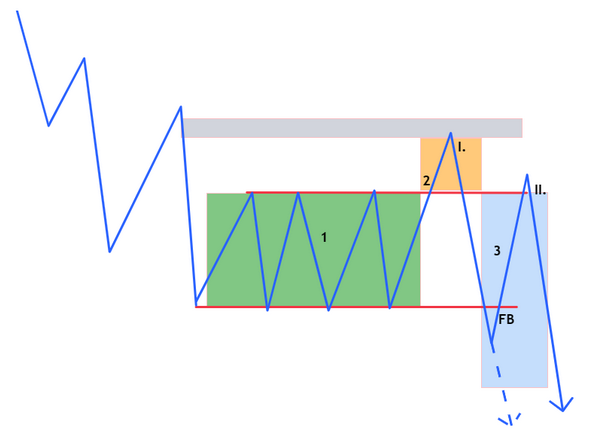

Illustration de l'accumulation, de la manipulation et de la distribution sur une tendance baissière

Tendance baissière et sélection des liquidités

Dans la phase 1, il y a une période d'accumulation. La phase 2 implique un retrait de liquidités de la part des traders qui ont spéculé sur une cassure à la hausse. Le prix cherche un point logique où cette sélection de liquidité s'arrête, qui peut être un Price Value Gap non rempli, un blocage d'ordre, etc. Le premier point d'entrée potentiel pour les positions courtes est indiqué ici (point I).

Après la sélection de liquidité, la distribution se déroule dans la phase 3 et le prix reprend sa tendance initiale. Occasionnellement, une fausse rupture de la ligne de tendance inférieure peut se produire, entraînant une dernière hausse du cours qui déclenche les stop loss (au point II) des opérateurs ayant spéculé précédemment sur un repli. Une fois ces liquidités réunies, les traders patients peuvent trouver une nouvelle occasion de prendre des positions courtes (point II).

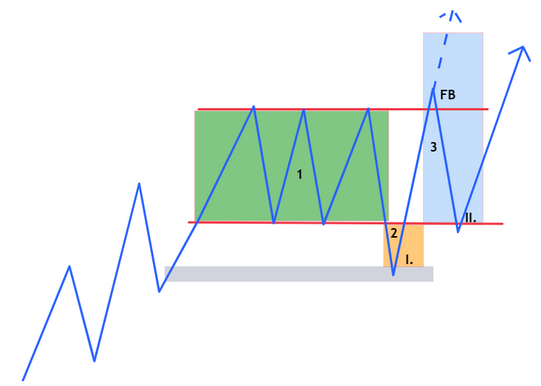

Illustration de l'accumulation, de la manipulation et de la distribution sur une tendance haussière

Dans le cadre d'une tendance haussière, le scénario est comparable. Une consolidation s'établit (1), suivie d'une fausse cassure (2), offrant une première opportunité d'entrée longue (I). Le deuxième point d'entrée potentiel pour une position longue se présente si une fausse cassure se produit pendant la phase de distribution (3). Dans ce cas, le Smart Money cible à nouveau les stop loss (au point II) des traders qui ont précédemment spéculé sur un mouvement haussier, créant ainsi l'illusion d'un retournement du marché.

L'ultime entrée longue se produit au point II lorsque la liquidité a déjà été sélectionnée.

Tendance haussière et sélection des liquidités

A quoi ressemble en pratique l'accumulation, la manipulation et la distribution de Smart Money ?

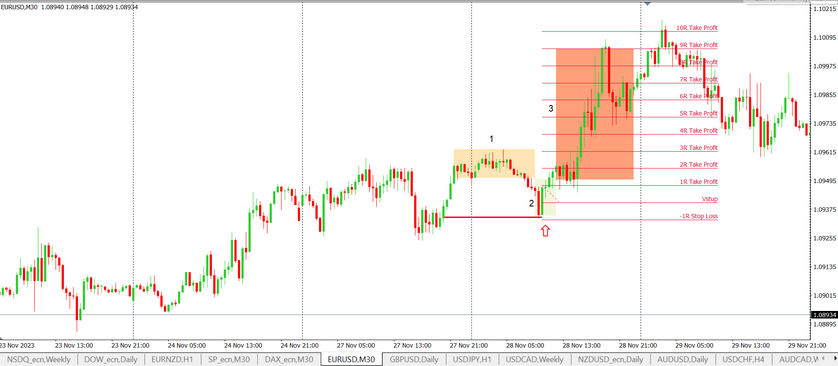

Position longue sur EURUSD - Graphique à 30 minutes

Sur le graphique en 30 minutes, nous pouvons clairement observer une tendance haussière. Au sein de cette tendance, il y a eu une phase d'accumulation distincte (1). Par la suite, une fausse cassure s'est produite, comme observé dans la phase 2. Après la fausse cassure, le prix a rebondi et a continué sa trajectoire ascendante (phase 3).

Si l'on spéculait sur le sommet le plus proche de la phase d'accumulation, l'opération aurait généré un profit de 3R. Pour affiner le point d'entrée, il est conseillé d'optimiser sur une échelle de temps inférieure, comme le graphique 5 minutes.

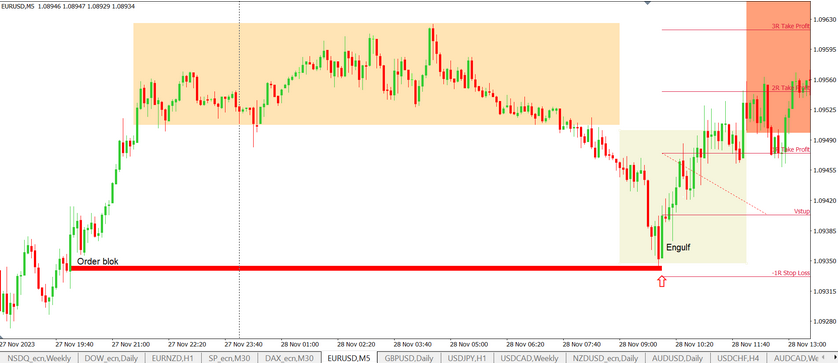

Confirmation de l'entrée à l'aide de la bougie d'engloutissement et du bloc d'ordres sur le graphique de 5 minutes

Dans notre scénario, il est intéressant de noter que le cours s'est arrêté au niveau du bloc d'ordres à partir duquel il avait précédemment bondi. L'entrée est alors basée sur un signal, qui peut être une formation de bougie d'engloutissement inversée (comme indiqué sur l'image), une pin bar ou un Price Value Gap.

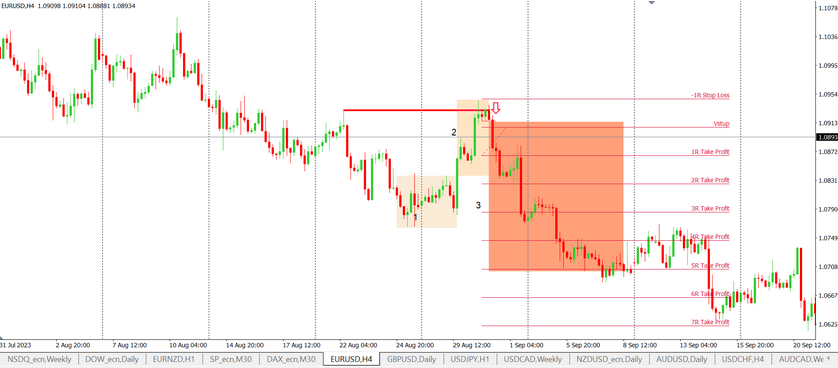

Dans l'illustration suivante, nous avons un exemple de tendance baissière sur le graphique H4. Une fois de plus, une phase d'accumulation (1) est évidente. Au cours de la phase de manipulation (2), le prix atteint le swing précédent où la liquidité a été sélectionnée, comme l'indique la légère rupture de cette résistance horizontale. Ensuite, la distribution (3) se met en place. Spéculer vers le support le plus proche dans cette transaction aurait entraîné un gain de R3,5.

Cela souligne l'importance des signaux de confirmation, tels que les configurations de bougies, pour améliorer la précision de l'entrée et s'aligner sur la dynamique de la tendance générale.

EURUSD graphique H4

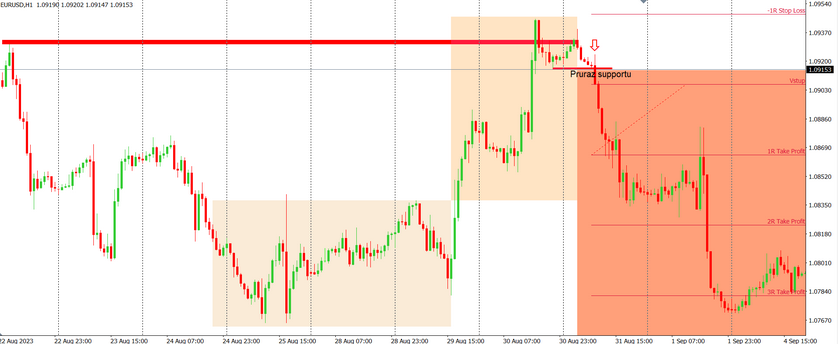

Pour optimiser l'entrée, nous passons à un cadre inférieur, dans ce cas par exemple H1.

Confirmation de l'entrée sur le graphique H1 à l'aide d'un support de rupture valide

Nous pouvons voir qu'une forte bougie baissière a cassé le support, ce qui indique que le marché se retourne à la baisse.

Stratégie Smart Money n° 3 : Corrélation entre les indices boursiers américains

Les traders doivent prêter une attention particulière à la corrélation entre le SP500 et le NASDAQ (ou DJ30). L'utilisation de ces corrélations peut servir d'outil de confirmation pour les transactions ou d'indicateur pour évaluer la direction future potentielle de l'indice.

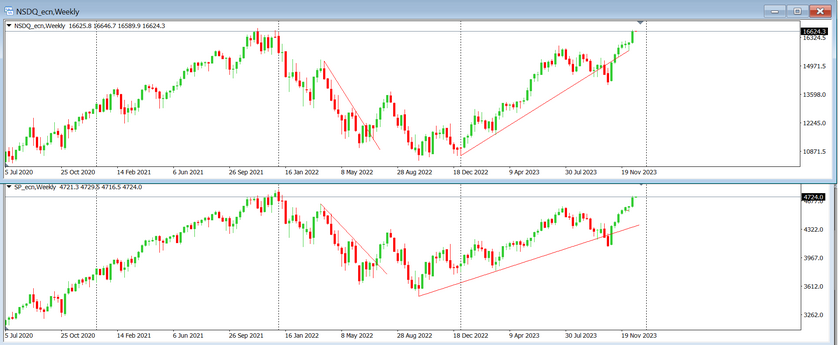

Nous illustrerons l'importance de ces corrélations à l'aide d'un graphique hebdomadaire :

Corrélation entre le NASDAQ et le SP500 sur le graphique hebdomadaire

Les formations des indices SP500 et NASDAQ sont presque identiques. Toutefois, des variations peuvent apparaître au niveau du support et de la résistance. Par exemple, un indice peut rebondir à partir d'un niveau de support, tandis que l'autre le franchit, pour ensuite repasser au-dessus du support si le premier indice est toujours sur une tendance haussière, et ainsi de suite. Ces distinctions entre les indices sont souvent plus prononcées dans les cadres temporels inférieurs. Dans l'illustration suivante, nous présentons un exemple spécifique sur un graphique de 15 minutes.

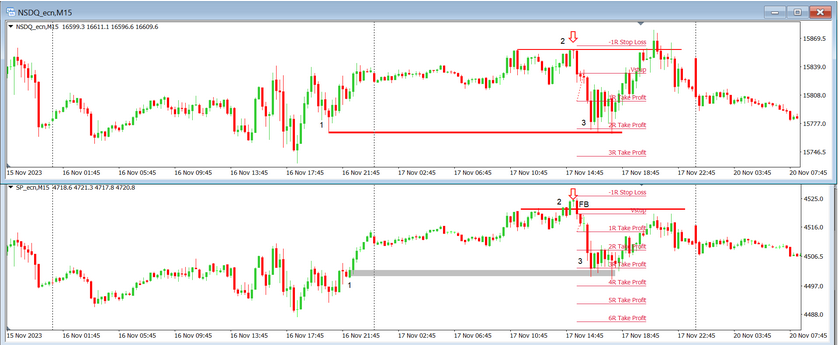

NASDAQ et SP500 sur le graphique en 15 minutes

Au point 2, il y a eu une fausse rupture de la résistance sur l'indice SP500, tandis que le NASDAQ est resté en dessous de la résistance. Les fausses cassures servent de signaux robustes indiquant une liquidité sélectionnée, ce qui en fait un point d'entrée potentiel pour une position courte. L'objectif de prise de profit serait le support le plus proche. Les deux indices ont divergé sur ce point. Pour l'indice NASDAQ, le support le plus proche a été identifié par la pin bar (1), alors que pour l'indice SP500, le support a été identifié par le bloc d'ordre (1).

En visant les prises de bénéfices spécifiées, une transaction sur l'indice SP500 aurait généré un bénéfice de 3R, tandis que sur le NASDAQ, il aurait été de 2R. Tout cela s'est produit en l'espace de quelques minutes de trading.